GAIB 是什麼?AI 基礎設施經濟層與 GAIB 代幣完整指南

人工智慧革命需要前所未有的運算能力,但對大多數人來說,投資 AI 基礎設施仍然遙不可及。

GAIB 作為全球首個 AI 資產經濟層,徹底改變了這一格局,將企業級 GPU 和機器人技術轉化為可交易、可產生收益的代幣。

本指南將探討 GAIB 如何連結去中心化金融與真實世界的 AI 基礎設施、其創新的代幣經濟學,以及為何對尋求可持續、AI 驅動回報的加密貨幣投資者至關重要。

關鍵要點:

- GAIB 是全球首個將真實世界 AI 基礎設施(GPU 和機器人技術)轉化為可交易、可產生收益的區塊鏈代幣的經濟層。

- 該協議透過五層架構(LIQUID、REWARD、ONRAMP、PROOF、NETWORK)運作,以機構級安全性驗證、代幣化並金融化 AI 資產。

- AID 作為由美國國債支持的合成美元,提供穩定的 AI 基礎設施投資途徑,而 sAID 則從實際 GPU 融資交易中產生真實收益。

- GAIB 代幣($GAIB)透過質押為網路安全提供動力、實現治理投票,並透過來自 25 億美元以上 AI 資產管線的費用分配捕獲協議價值。

- GAIB 已部署 5,040 萬美元資產,並與 10 多個國家的 NVIDIA 首選合作夥伴建立合作關係,展現出超越白皮書概念的實際運營成果。

GAIB 加密貨幣是什麼?

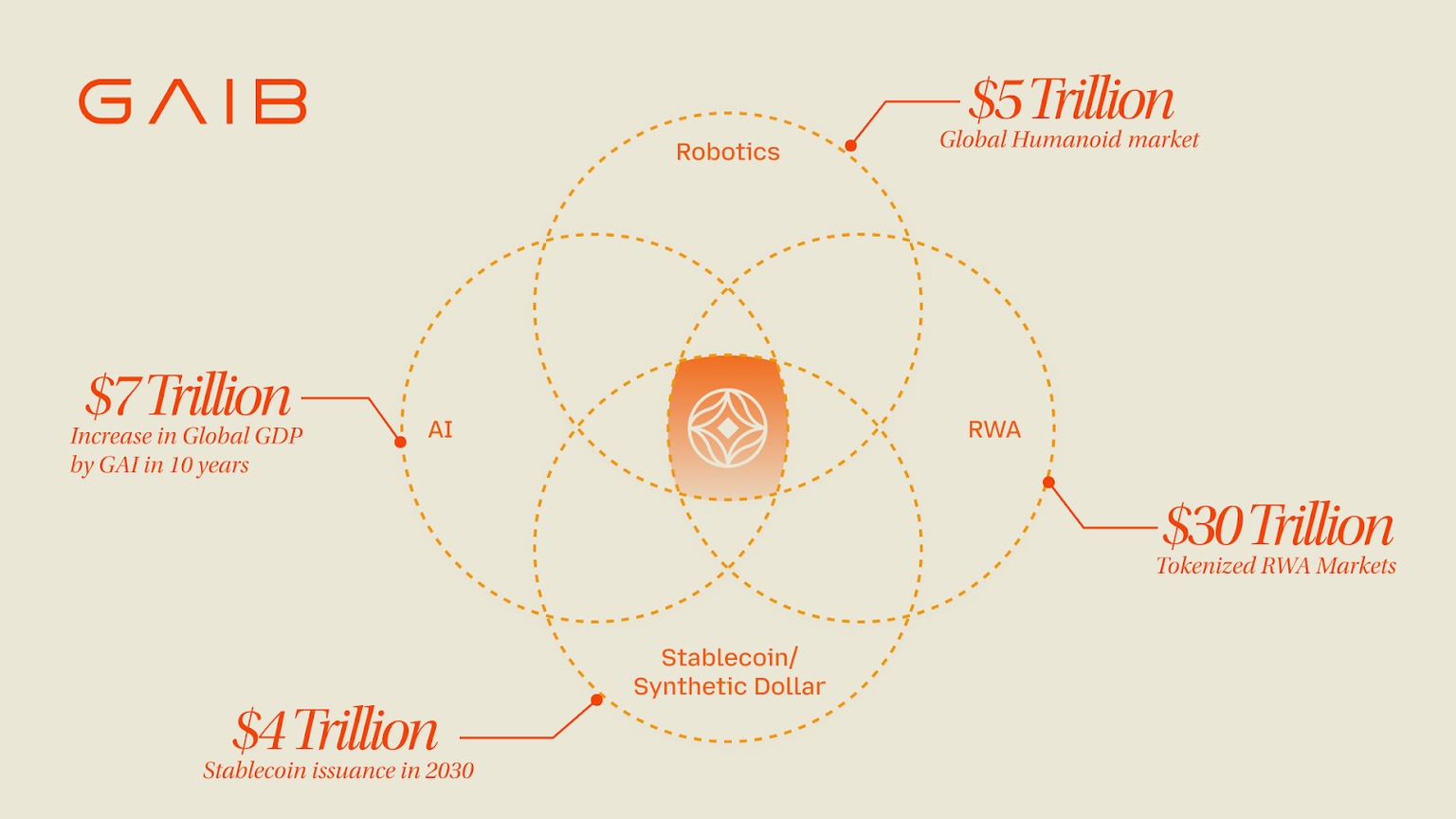

GAIB 是全球首個 AI 基礎設施經濟層,將真實世界的 AI 資產(GPU、機器人技術和能源系統)轉化為可交易、可獲得獎勵的區塊鏈工具。

透過連結 DeFi 流動性與 AI 基礎設施資產,GAIB 在人工智慧、真實世界資產和去中心化金融的交匯點開啟了投資機會。

該協議透過五層模組化架構運作,驗證、代幣化、金融化並為價值數十億美元的實體 AI 運算資產提供流動性。

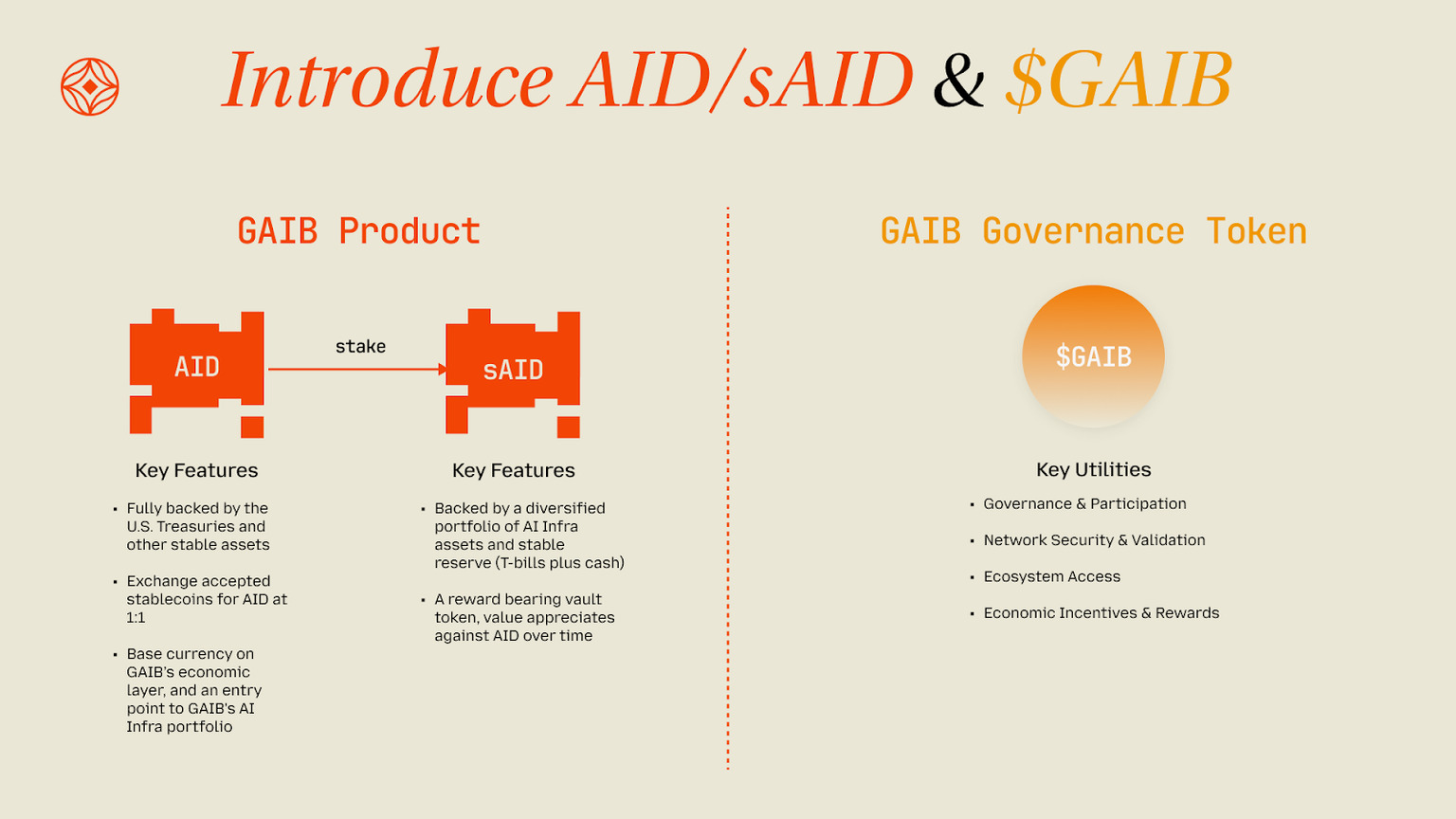

GAIB vs GAIB 代幣 vs AID 代幣

| 組成部分 | 定義 | 主要功能 |

|---|---|---|

| GAIB | 協議和生態系統 | 跨驗證、代幣化、金融化和結算層對 AI 資產進行代幣化的完整基礎設施層 |

| $GAIB 代幣 | 原生治理和實用代幣 | 透過質押實現網路安全、治理投票、生態系統訪問和驗證者獎勵 |

| AID | AI 合成美元 | 完全由美國國債支持的穩定貨幣;進入 GAIB 生態系統的基礎入口點;與穩定幣 1:1 鑄造 |

| sAID | 質押的 AID(憑證代幣) | 產生收益的金庫代幣,代表 AI 基礎設施融資交易和國債儲備中的比例所有權 |

GAIB 加密貨幣解決了哪些問題?

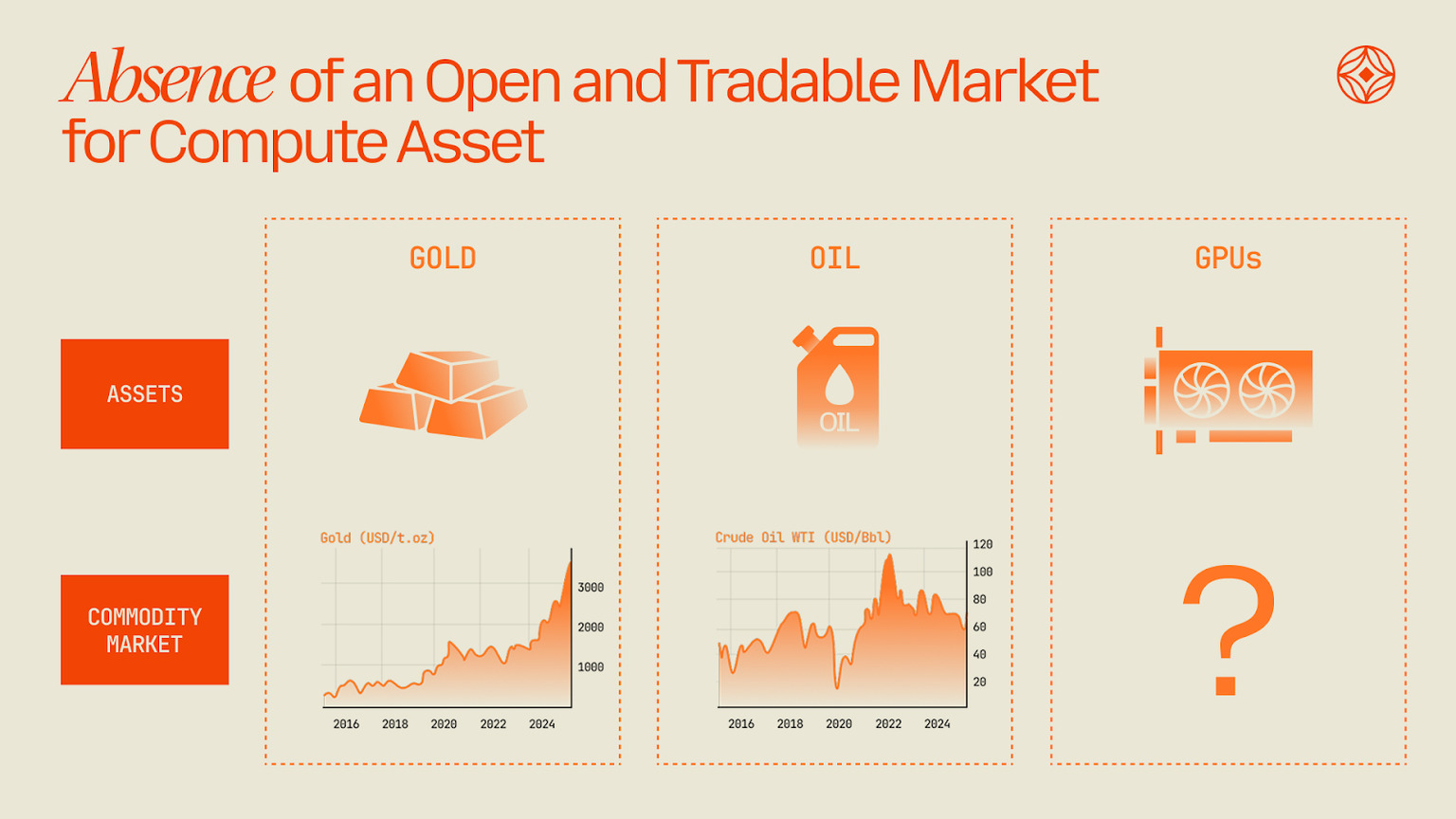

1. 缺乏流動性運算資產市場

企業級 GPU 代表著需求激增的商品,但缺乏透明、高效的交易或槓桿市場。

在現代期貨市場將黃金從低兆美元資產轉變為今天超過 22.5 兆美元之前,黃金也面臨類似的流動性限制。

運算資產目前無法有效交易或槓桿化,儘管對 AI 發展至關重要,但嚴重限制了其經濟潛力。

2. 雲端和資料中心的資本障礙

雲端供應商和資料中心每年在 GPU 基礎設施上投資數百億美元,單張 NVIDIA H200 顯卡成本超過 30,000 美元。

傳統融資(銀行貸款和股權融資)涉及冗長的審批流程、高成本和僵化的條款。

隨著 AI 工作負載需求呈指數級增長,這些資本瓶頸限制了基礎設施擴展以滿足全球運算需求的速度。

3. 加密貨幣缺乏真實收益

大多數加密貨幣的高回報依賴於不可持續的代幣通膨,而非外部價值創造。

雖然存在創新的 RWA 專案,但它們通常需要嚴格的 KYC、設有降低流動性的鎖定期,或面臨持續的安全問題。

除了鏈上國債之外,該領域缺乏安全、流動性高、高收益的真實世界資產,使得吸引長期資本並與傳統金融整合變得困難。

4. 直接 AI 投資管道的空白

運算佔 AI 專案總營運支出的 30-60%,晶片製造商如 NVIDIA 實現了 72.7% 的毛利率和 356 億美元的季度資料中心收入。

然而,除了購買 NVIDIA 等 AI 股票之外,個人和機構投資者直接參與這個推動整個 AI 革命的高增長、高利潤率行業的選擇極為有限。

GAIB AI 加密貨幣專案:願景與使命

GAIB 源於認識到運算已成為 AI 時代的貨幣,但價值兆美元的 GPU 資產仍然無法被全球投資者獲取。

創始願景聚焦於透過創建實體運算資產可驗證、可程式化的鏈上表示,實現 AI 基礎設施投資的民主化。

在 Hack VC、Spartan、Faction 和 Amber Group 等領先機構的支持下,GAIB 的使命是透過透明的代幣化、去中心化驗證和連結傳統基礎設施與區塊鏈創新的機構級融資結構,向所有參與者開放 AI 資產市場。

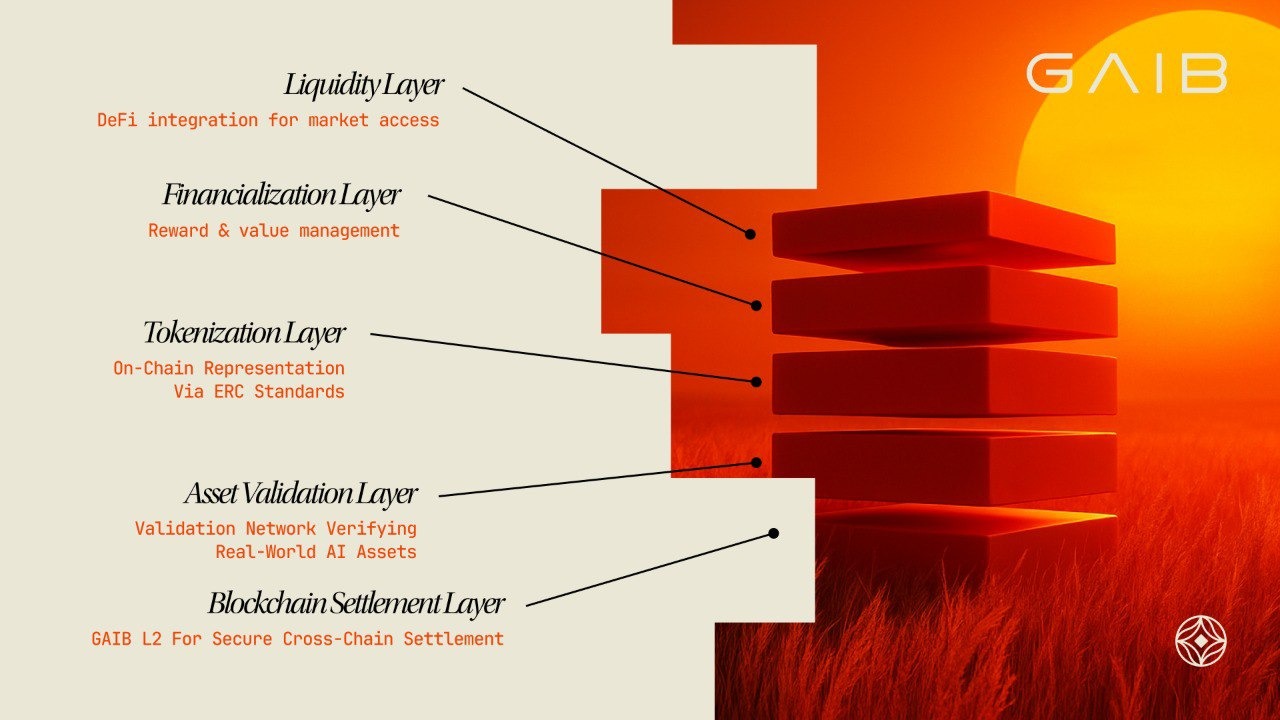

GAIB 加密貨幣如何運作?

GAIB 透過模組化的「LIQUID REWARD ONRAMP PROOF NETWORK」架構運作:

-

LIQUID(流動性層)作為外部 DeFi 介面,透過與 Pendle、Morpho 和 Curve 等協議的整合,確保代幣化的 AI 基礎設施在全球市場保持可組合性。

-

REWARD(金融化層)將驗證過的鏈下生產力轉化為可程式化的鏈上價值,管理資本部署到 AI 基礎設施,並透過 ERC-4626 金庫標準透明地分配收益。

-

ONRAMP(代幣化層)使用 ERC-20、ERC-721 和 ERC-1155 代幣創建實體資產的標準化數位孿生體,建立真實世界 AI 基礎設施與區塊鏈表示之間的橋樑。

-

PROOF(資產驗證層)作為去中心化信任機制,透過 GAIB 驗證網路(利用 EigenLayer 和 Symbiotic 共享安全性的主動驗證服務)運作,在鏈上記錄之前對資產存在、位置和效能進行加密證明。

-

NETWORK(結算層)提供不可變、抗審查的帳本,錨定所有驗證狀態,最初作為 GAIB L2 在 OP Stack 上啟動,實現以太坊級安全性、Layer-2 可擴展性和跨鏈互操作性。

GAIB 加密貨幣和 AID 的主要特性

1. 真實世界 AI 基礎設施支持

GAIB 已在即時 GPU 和機器人技術交易中構建了超過 5,040 萬美元的代幣化 AI 資產,並識別出價值 25 億美元以上的 AI 基礎設施資產管線,跨越 10 多個國家,用於未來代幣化。

該協議與 NVIDIA 首選合作夥伴如 SIAM AI(控制泰國 90% 的 AI 託管空間)、GMI Cloud、PaleBlueDot,以及 Aethir 和 io.net 等去中心化平台合作,確保多元化的地理和營運曝險。

2. AI 合成美元(AID)

AID 作為完全由美國國債和穩定資產支持的合成美元,透過存入 USDC、USDT 和其他接受的穩定幣以 1:1 鑄造。

它維持 1.00 美元的掛鉤,並作為訪問 GAIB 的 AI 基礎設施投資組合的基礎貨幣,在領先協議中結合傳統金融穩定性與 DeFi 可組合性。

3. 產生收益的 sAID 代幣

質押 AID 可鑄造 sAID,這是一種流動性憑證代幣,代表 GAIB 多元化 AI 基礎設施投資組合中的比例份額。

隨著 GPU 融資交易和機器人技術租賃產生收入,價值透過淨資產價值升值自動累積。基於 ERC-4626 標準構建,sAID 能夠與 DeFi 協議無縫整合,同時透過 LayerZero OFT 框架維持跨鏈流動性。

4. 去中心化驗證網路

GAIB 驗證網路採用獨立驗證者和專業證明者(法律、技術、財務專家)來驗證資產存在、營運狀態和效能指標。

透過與 EigenLayer 和 Symbiotic 重新質押協議的整合,該網路實現以太坊級安全性,同時保持資本效率,權益加權共識確保在鏈上結算前對每個資產狀態進行加密證明。

5. 多鏈架構

GAIB L2 建立在 OP Stack 上,作為主要結算中心,具有完整的 EVM 相容性和 Superchain 整合,可與 Base 和 Optimism 原生互操作。

該協議支援跨以太坊、Arbitrum、Base、BNB Chain、Solana 和其他主要生態系統的部署,LayerZero 實現跨鏈資產流動,同時保持狀態一致性和供應完整性。

GAIB AI 基礎設施的實際應用案例

1. GPU 和資料中心融資

GAIB 透過 3-36 個月的債務、股權和混合融資模式,為 AI 雲端營運商提供靈活的資本。

SIAM AI 案例研究體現了這一點:3,000 萬美元的 GPU 再融資交易支持泰國主權 AI 雲端基礎設施,部署了超過 8,000 個 H100、H200 和 GB200 單元,實現了無需傳統銀行貸款限制的快速擴展。

2. 機器人技術基礎設施投資

透過與 Primech Holdings(納斯達克:PMEC)、Openmind、Camp 和 PrismaX 的合作,GAIB 為具身 AI 系統提供融資,這些自主機器人服務於製造、物流、醫療保健和餐旅行業。

這透過對產生可預測收入流的智慧自動化硬體進行直接投資,解決了勞動力短缺和生產效率問題。

3. 可持續收益生成

與基於通膨的加密貨幣獎勵不同,GAIB 從實際 AI 運算需求和 GPU 使用收入中提供真實收益。

投資者可以獲得以前僅向風險資本和私募股權開放的機構級融資交易,賺取直接與以 12-18% 年複合增長率增長的 6,000 億美元以上全球雲端運算行業相關的回報。

4. DeFi 可組合性

AID 和 sAID 與 Pendle 整合用於收益交易(PT/YT 代幣)、與 Morpho 整合用於抵押借貸、與 Curve 整合用於流動性提供。

用戶可以槓桿頭寸、交易固定與可變收益,或提供流動性賺取費用和激勵,同時保持對底層 AI 基礎設施效能的曝險。

GAIB 代幣經濟學

總供應量: 1,000,000,000 GAIB 代幣(固定,無通膨)

分配明細:

• 40% 社群(4 億代幣):社群獎勵和激勵,在 60 個月內分配

• 20.7% 核心貢獻者(2.07 億代幣):團隊分配,12 個月鎖定期,36 個月線性解鎖(48 個月完全解鎖)

• 19.8% 早期支持者和支持機構(1.98 億代幣):種子輪和戰略投資者,12 個月鎖定期,24 個月線性解鎖(36 個月完全解鎖)

• 19.5% 生態系統和增長(1.95 億代幣):長期生態系統發展,在 60 個月內分配

解鎖時間表:

• TGE 解鎖: 約 6%(社群的 10% + 生態系統和增長的 10.48%)

• 社群分配: TGE 時解鎖 10%,剩餘 90% 在 60 個月內線性解鎖

• 生態系統和增長: TGE 時解鎖 10.48%,剩餘在 60 個月內線性解鎖

• 核心貢獻者: TGE 時 0%,12 個月懸崖期,然後在 36 個月內線性解鎖

• 早期支持者: TGE 時 0%,12 個月懸崖期,然後在 24 個月內線性解鎖

分配優先考慮社群和生態系統增長,合計 59.5% 的分配保留給長期生態系統參與者、驗證者和貢獻者。

GAIB 代幣實用性和功能

1. 治理和參與

質押 $GAIB 可鑄造 stGAIB,授予對關鍵協議決策的投票權,包括新 AI 資產類別批准(GPU、機器人技術、能源)、鏈部署和費用結構調整。

治理從第一階段 Atreides 委員會(核心貢獻者)過渡到第二階段 Fremen 統治(完全由代幣持有者主導的去中心化),確保對協議演進的漸進式社群控制。

2. 網路安全和驗證

$GAIB 透過驗證者質押和透過 EigenLayer 和 Symbiotic 整合的重新質押形成經濟安全支柱。

驗證者質押代幣以參與共識,保護跨鏈證明和資產證據。

惡意行為會觸發與質押成比例的自動削減,在利用以太坊驗證者集的共享安全性的同時,保持加密經濟完整性。

3. 生態系統訪問和獎勵

活躍的質押者和 veGAIB 投票者可優先獲得代幣化 GPU 份額、機器人技術金庫分配和 AID/sAID 機會。

該協議向對生態系統增長做出可衡量貢獻的參與者(驗證者、流動性提供者和社群成員)分配啟動階段排放和基於績效的獎勵,激勵措施直接與實際網路使用量而非投機參與成比例。

4. 費用收入和價值累積

GAIB 實施透明的費用結構:1% 代幣化費用(在交易發起時預付)和所有 AI 基礎設施獎勵的 20% 協議費用。

收入流向 GAIB 國庫用於生態系統發展和協議儲備用於穩定緩衝,未來治理將決定向 $GAIB 質押者的分配,創造與協議增長一致的可持續價值捕獲。

GAIB 代幣啟動和未來路線圖

GAIB 的發展路線圖專注於部署其 25 億美元以上的 AI 基礎設施管線,同時擴展 RWAiFi 生態系統。

近期優先事項包括啟動主網 AID 和 sAID、完成 GAIB L2 在 OP Stack 上的部署,以及透過漸進式去中心化擴大驗證者參與。

中期目標包括跨主要 Layer-1 和 Layer-2 生態系統的多鏈擴展,整合 GPU 和機器人技術之外的額外 AI 資產類別,以及實現完全的 Fremen 統治治理。

長期願景將 GAIB 定位為連接機構 AI 基礎設施融資與去中心化資本市場的標準經濟層,可能在兆美元 AI 資產市場中佔據有意義的份額,同時保持透明、社群驅動的協議演進。

GAIB 加密貨幣與競爭對手比較

與專注於實用端 GPU 市場分配的 DePIN 運算協議(Aethir、io.net、Render)不同,GAIB 作為金融基礎設施層運作,將資產轉化為可投資工具。

傳統 RWA 專案將債券或房地產代幣化,但 GAIB 專門針對具有機構承銷的生產性 AI 基礎設施融資。

競爭對手缺乏 GAIB 的全面驗證網路,該網路結合了鏈上加密證明與法律、技術和財務專家的鏈下專業證明。

雙產品方法——AID 作為穩定基礎貨幣加上 $GAIB 治理代幣——創造了純 RWA 平台或 DePIN 網路中不存在的獨特定位,而 5,040 萬美元的已部署資產和與 NVIDIA 首選合作夥伴的合作關係展現了超越白皮書概念的營運成果。

在哪裡購買 GAIB 代幣?

GAIB 代幣將在 MEXC 上提供,這是一家領先的加密貨幣交易所,為新興代幣提供具競爭力的交易費用和高流動性。

MEXC 提供適合新手和經驗豐富交易者的用戶友好介面,具有保護用戶資產的強大安全措施。

該平台支援多個交易對和現貨交易等功能,允許靈活的 GAIB 代幣收購投資策略。

如何在 MEXC 上購買 GAIB 加密貨幣

MEXC 上的逐步購買指南:

-

創建 MEXC 帳戶 - 訪問 MEXC 官方網站並完成註冊流程

-

完成 KYC 驗證 - 提交身份文件以滿足監管要求

-

存入資金 - 將 USDT、USDC 或其他支援的加密貨幣轉入您的 MEXC 錢包

-

導航至 GAIB 交易對 - 在現貨交易部分搜尋 GAIB

-

下訂單 - 選擇市價訂單(立即購買)或限價訂單(設定您的價格)

-

確認交易 - 檢查訂單詳情並執行交易

-

安全儲存 - 考慮將代幣轉移到個人錢包以增強安全性

常見問題

1. GAIB、GAIB 代幣和 AID 之間有什麼區別?

GAIB 是完整的協議基礎設施;$GAIB 是用於質押、驗證和投票的治理和實用代幣;AID 是完全由美國國債支持的 AI 合成美元產品,作為訪問 AI 基礎設施投資的基礎貨幣。

2. GAIB 如何產生真實收益?

GAIB 透過實際的 AI 基礎設施融資交易產生收益,向 GPU 營運商和機器人技術公司提供資本,他們從運算收入中支付利息。這些真實世界的現金流透過淨資產價值升值分配給 sAID 持有者,而非代幣通膨。

3. AID 安全嗎?由什麼支持?

AID 透過經審計託管的美國國債和穩定資產維持 1:1 支持。該協議接受 Sherlock 等公司的第三方審計,透明報告資產組成和定期 NAV 更新,確保可驗證的支持。

4. GAIB 代幣何時啟動?

代幣啟動日期和具體空投細節將透過 GAIB 官方管道公佈,包括其網站、Twitter 以及 Telegram 和 Discord 等社群平台。早期 AID Alpha 參與者賺取 Spice 積分,有資格獲得潛在的空投分配。

5. 投資 GAIB 有哪些風險?

主要風險包括智慧合約漏洞、AI 基礎設施貸款的交易對手違約、影響代幣化資產的監管變化以及一般加密貨幣市場波動。GAIB 透過協議儲備、保險基金、超額抵押和專業承銷來降低這些風險。

結論

GAIB 代表著一項基礎性的基礎設施創新,透過全球首個 AI 資產經濟層,連結了兆美元 AI 經濟與去中心化金融。

透過將企業 GPU 和機器人技術轉化為由實際運算需求支持的可驗證、可產生收益的代幣,GAIB 解決了尋求真實回報的加密貨幣投資者和需要靈活資本的 AI 基礎設施營運商面臨的關鍵問題。

憑藉 5,000 萬美元已部署資產、25 億美元管線以及跨 NVIDIA 生態系統的合作關係,GAIB 展現了向所有人實現 AI 基礎設施投資民主化的切實進展。

透過 MEXC 推薦計劃最大化您的收益

想要擴大您的加密貨幣之旅嗎?MEXC 推薦計劃提供絕佳機會,可賺取高達 40% 的朋友交易費用佣金。

只需分享您的推薦代碼,邀請朋友加入 MEXC,當他們完成交易時即可自動解鎖獎勵。

該計劃具有三個獎勵等級:賺取 USDT 佣金、獲得大量空投獎勵,並為受邀朋友增加 50% 的返佣獎勵。

憑藉即時佣金分配和長達 1,095 天的有效期,MEXC 推薦計劃提供了一種引人注目的方式來增長您的投資組合,同時向他人介紹 GAIB 代幣交易和更廣泛的加密貨幣生態系統。立即開始建立您的網路!

GAIB 代幣空投現已上線!MEXC 獨家活動將 AI 基礎設施收益帶入您的投資組合!

對投資真實世界 AI 基礎設施感到興奮嗎?MEXC 現在舉辦獨家 GAIB 代幣空投活動,獎勵豐厚!

完成簡單的交易任務,即可參與這個將企業級 GPU 和機器人技術代幣化為產生收益資產的突破性生態系統。

GAIB 連結兆美元 AI 經濟與 DeFi,提供由實際運算需求支持的可持續回報。

不要錯過成為早期採用者的機會——立即訪問 MEXC 的 Airdrop+ 頁面,加入 AI 基礎設施融資革命!

熱門文章

什麼是流動性質押?運作原理完整解析

傳統加密貨幣質押會強制您鎖定資產數月,使您無法交易或在其他地方使用這些資產。流動性質押改變了這一點,讓您在保持資金可用性的同時賺取質押獎勵。 本指南將解釋什麼是流動性質押、其運作原理,以及它是否適合您的投資策略。您將了解這個不斷成長的去中心化金融領域的優勢、風險和熱門平台。 重點摘要 流動性質押讓您透過流動性質押代幣(LST)在保持加密貨幣可用性的同時賺取質押獎勵。您可以在DeFi協議中使用LST

如何使用 MEXC 不同的訂單模式進行合約下單?幫你低成本快速完成建倉

在瞬息萬變的加密貨幣合約市場中,建倉(即開立倉位)是交易的第一步,也是決定交易成敗的關鍵一步。許多交易者,尤其是新手,往往只知道使用最基礎的市價單和限價單,這不僅可能讓他們錯失良機,還可能因爲滑點等問題無形中增加了交易成本。事實上,像 MEXC 這樣專業的交易平台提供了多種訂單模式,每一種都像一個精密的工具,爲特定的交易場景而設計。掌握這些工具,意味着您能更主動、更精準地執行自己的交易策略。本文將

如何使用 MEXC DEX+

1. 什麼是 MEXC DEX+?MEXC DEX+ 是一個去中心化交易聚合平台(DEX Aggregator),整合多家 DEX,為用戶提供最優交易路徑,降低滑點並優化交易成本。作為 MEXC 最新推出的去中心化交易解決方案,DEX+ 支持超過 10,000 種鏈上資產交易,確保用戶始終以最佳價格成交,帶來順暢的 DEX 交易體驗。2. 如何使用 MEXC DEX+

新手必看!MEXC 合約收益和手續費詳解

在 MEXC 等主流交易所進行合約交易時,您交易的盈虧來自三個方面:手續費(Trading Fee),即交易過程中所產生的成本資金費用(Funding Fee)即在持倉期間按照資金費率進行的週期性結算平倉盈虧(Realized PnL),指在平倉後鎖定的最終盈虧結果掌握這三項的計算方法,不僅能夠幫助交易者精準評估每一筆交易的真實收益,還能有效優化交易策略、降低成本支出,並在不同市場環境中保持理性決

熱門加密動態

九位數淨資產:財富創造的新里程碑

九位數淨資產的概念,範圍從1億美元到接近10億美元,在現代經濟中標誌著一個關鍵門檻,區分超高淨值個人(UHNWIs)與億萬富翁。這個財富階層不僅象徵巨大的財務能力,也代表了一種在當今快速發展的經濟環境中越來越重要的獨特富裕階層。在MEXC—一個領先的加密貨幣平台—的用戶中,九位數財富變得更加顯著,因為創新者、投資者和Web3先驅利用區塊鏈技術比傳統財富積累方式更快地積累巨額財富。與傳統金融不同,傳

Dogecoin (DOGE) 看漲價格預測

看漲DOGE前景簡介樂觀的投資者經常尋找Dogecoin (DOGE)的看漲價格預測,以識別在有利的市場週期中該幣的增長潛力。看漲前景探索了採用、創新和市場動能如何將DOGE推向更高、更有利可圖的加密貨幣交易領域的情境。DOGE當前市場快照根據MEXC News上最新的市場數據,Dogecoin最近在中間$0.13–$0.15範圍內交易,市值超過220億美元,在最近的分析期間24小時交易量約為10

Dogecoin (DOGE) 7日價格變化

最新的Dogecoin (DOGE)價格在過去一週顯示出明顯的短期波動,反映了圍繞迷因幣和更廣泛市場條件的情緒變化。在本文中,我們將檢視其當前價格、7日價格變化以及影響DOGE價格趨勢的市場因素。Dogecoin (DOGE) 當前價格根據近期MEXC市場數據,Dogecoin的交易價格約為0.14美元中段,在2025年12月,日內變動通常在0.14美元至0.15美元之間。在最近24小時期間,DO

BOB (BOB) 價格更新:最新市場動態與加密貨幣交易洞察

掌握 BOB (BOB) 的最新價格更新有助於加密貨幣交易者和投資者監控市場變化、追蹤加密貨幣波動性,並在加密市場中及時做出投資決策。BOB (BOB) 當前價格更新根據最新市場數據,BOB (BOB) 目前交易價格為 $0.01625,過去24小時價格變動幅度為 4.30%。該加密貨幣價格最近在日內交易區間內波動,其中包括 -$0.0031097 (-15.98%) 的變動,反映了活躍的短期市場

相關文章

什麼是流動性質押?運作原理完整解析

傳統加密貨幣質押會強制您鎖定資產數月,使您無法交易或在其他地方使用這些資產。流動性質押改變了這一點,讓您在保持資金可用性的同時賺取質押獎勵。 本指南將解釋什麼是流動性質押、其運作原理,以及它是否適合您的投資策略。您將了解這個不斷成長的去中心化金融領域的優勢、風險和熱門平台。 重點摘要 流動性質押讓您透過流動性質押代幣(LST)在保持加密貨幣可用性的同時賺取質押獎勵。您可以在DeFi協議中使用LST

如何使用 MEXC 不同的訂單模式進行合約下單?幫你低成本快速完成建倉

在瞬息萬變的加密貨幣合約市場中,建倉(即開立倉位)是交易的第一步,也是決定交易成敗的關鍵一步。許多交易者,尤其是新手,往往只知道使用最基礎的市價單和限價單,這不僅可能讓他們錯失良機,還可能因爲滑點等問題無形中增加了交易成本。事實上,像 MEXC 這樣專業的交易平台提供了多種訂單模式,每一種都像一個精密的工具,爲特定的交易場景而設計。掌握這些工具,意味着您能更主動、更精準地執行自己的交易策略。本文將

如何使用 MEXC DEX+

1. 什麼是 MEXC DEX+?MEXC DEX+ 是一個去中心化交易聚合平台(DEX Aggregator),整合多家 DEX,為用戶提供最優交易路徑,降低滑點並優化交易成本。作為 MEXC 最新推出的去中心化交易解決方案,DEX+ 支持超過 10,000 種鏈上資產交易,確保用戶始終以最佳價格成交,帶來順暢的 DEX 交易體驗。2. 如何使用 MEXC DEX+

新手必看!MEXC 合約收益和手續費詳解

在 MEXC 等主流交易所進行合約交易時,您交易的盈虧來自三個方面:手續費(Trading Fee),即交易過程中所產生的成本資金費用(Funding Fee)即在持倉期間按照資金費率進行的週期性結算平倉盈虧(Realized PnL),指在平倉後鎖定的最終盈虧結果掌握這三項的計算方法,不僅能夠幫助交易者精準評估每一筆交易的真實收益,還能有效優化交易策略、降低成本支出,並在不同市場環境中保持理性決